보도자료·발표문

[한경연] 전세보증금을 포함한 가계부채 추정 및 시사점

|

韓 가계부채 전세보증금 포함 시, 경제규모‧소득 대비 OECD 1위

- 전세보증금을 포함한 가계부채 추정 및 시사점 -

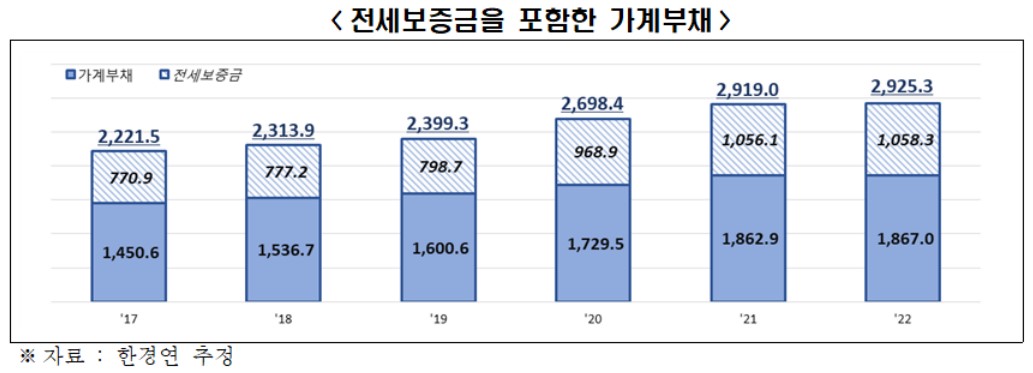

- 전세보증금(1,058조원) 감안한 총 가계부채(‘22년, 2,925조원) 3천조원 목전

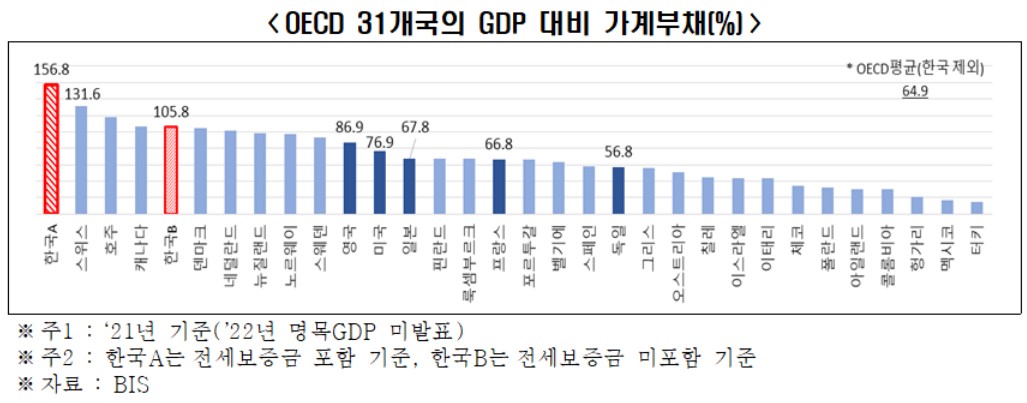

- [GDP 대비 총 가계부채 비율(156.8%) OECD 1위] 경제규모 보다 1.5배 많은 수준

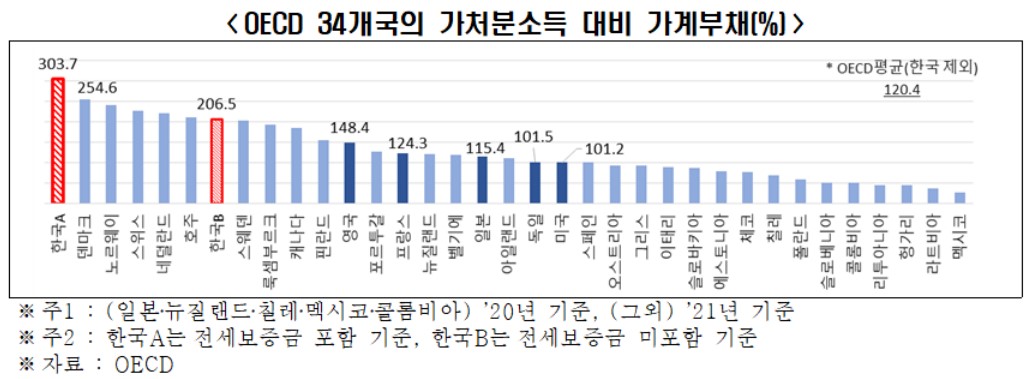

- [가처분소득 대비 총 가계부채 비율(303.7%) OECD 1위] 가계상환여력 매우 미흡

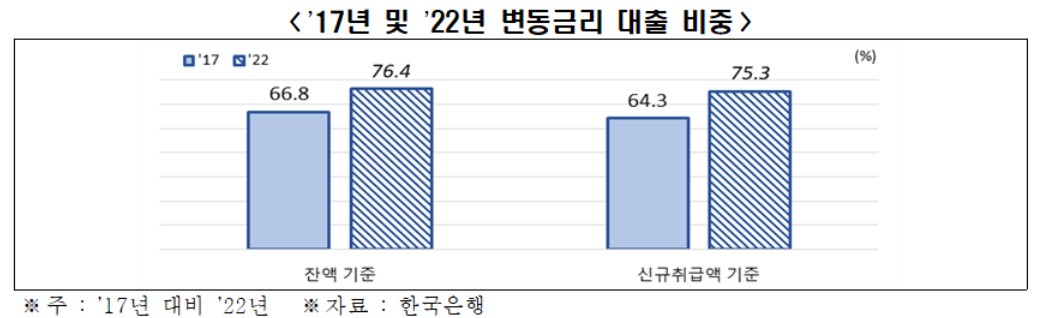

- [가계대출 대부분 변동금리(76.4%)] 금리인상시 상환 리스크 가중

- [정책과제] 양질의 일자리 창출로 가계소득 증대, 자산시장 안정으로 대출수요 억제

기존 가계부채 국제통계에 집계되지 않는 전세보증금주1,2)을 고려할 경우, 작년 국내 가계부채는 3,000조원(2,925.3조원)에 육박하며, OECD 국가 중 한국의 경제규모(GDP) 대비 가계부채 비율이 가장 높은 수준이라는 분석이 나왔다.

* 주1) 전세와 반전세는 한국에만 있는 제도로, 전세보증금은 사실상 임대인인 가계(household)들의 부채이지만, 현재 가계부채 관련 공식 국제통계에는 전세보증금 미집계

* 주2) 본문의 전세보증금은 전세와 반전세 보증금을 모두 포함

한국경제연구원(이하 한경연)은『전세보증금을 포함한 가계부채 추정 및 시사점』분석을 통해 우리나라 가계부채의 문제점으로 ①최근 5년간(‘17~‘22년) 부채 규모가 급증했고, ②GDP 대비 가계부채 및 ③처분가능소득 대비 가계부채 비중이 OECD국가 중 최고 수준이며, ④변동금리 대출 비중이 높다는 점 등을 꼽았다. 한경연은 가계부채 부실화를 막기 위해 양질의 민간 일자리 창출을 통한 가계의 금융방어력 확충, 부동산 등 자산시장 안정 등이 필요하다고 주장했다.

1,058.3조원 전세보증금 포함 시 가계부채 2,925.3조원…OECD 최고 수준

[①가계부채 총량] 최근 5년간(‘17~‘22년) 전세보증금을 포함한 가계부채는 700조원 넘게 불어난 것으로 나타났다. 한경연의 추정주3) 결과, 전세보증금은 2017년 말 770.9조원에서 현재(’22년 말) 1,058.3조원으로 5년 만에 287.4조원(37.3%) 증가하였다. 여기에 금융기관 대출 등주4)을 합하면, 총 가계부채는 동기간 2,221.5조원에서 2,925.3조원으로 703.8조원(31.7%) 늘어났다. 한경연은 특히 2020년∼2021년 중 임대차 3법 시행 등에 따른 전세금 급등, 코로나19로 인한 생계비 등 대출증가로 가계부채가 크게 증가했다고 분석했다.

* 주3) 추정방식에 대한 상세내용은 [첨부] ‘전세보증금 추정 방법’ 참조

* 주4) 일반가계 대상 금융기관 등의 가계대출과 판매신용의 합인 가계신용 기준(한국은행)

[②GDP 대비 가계부채] 2021년 기준주5) 한국의 가계부채 비율은 100.0%를 넘는 수준(105.8%)으로 통계확보가 가능한 OECD 31개국 중 4위이다.

전세보증금을 가계부채에 포함할 경우 한국의 GDP 대비 가계부채 비율주6)은 156.8%로 높아져 스위스(131.6%)를 제치고 OECD 31개국 중 1위로 올라간다. 주요 선진국(G5)인 영국(86.9%), 미국(76.9%), 일본(67.8%), 프랑스(66.8%), 독일(56.8%)은 GDP 대비 가계부채 비율이 100% 미만이다.

* 주5) ‘22년 명목GDP 미공표로 ’21년 기준으로 통계 작성

* 주6) 가계부채 통계(한국은행)는 ①가계신용(일반가계 대상), ②자금순환통계 상의 금융부채(일반가계+소규모 개인사업자+비영리단체 대상) 등이 있는데, 여기서는 국제비교를 위해 BIS 방식인 자금순환통계 기준(②번)을 사용

[③가처분소득 대비 가계부채] 우리나라 가계들은 대출규모가 클 뿐만 아니라, 소득 대비 부채 비율도 높아 상환여력이 취약한 것으로 나타났다. 2021년 현재 한국의 가처분소득(소득에서 세금, 사회보장부담금 등 제외) 대비 가계부채 비율주7)은 206.5%로 통계확보가 가능한 OECD 34개국 중 6위로 상위권이다.

전세보증금을 가계부채에 포함할 경우 한국의 가처분소득 대비 가계부채 비율은 303.7%로 가계부채가 가처분소득 보다 3배 이상 커져 OECD 34개국 중 1위로 올라간다. 주요 선진국(G5)인 영국(148.4%), 프랑스(124.3%), 일본(115.4%), 독일(101.5%), 미국(101.2%)의 가처분소득 대비 가계부채 비율은 100~150% 수준이다.

* 주7) 자금순환통계 상의 금융부채(일반가계+소규모 개인사업자+비영리단체 대상) 기준

[④변동금리 대출 비중] 국내 가계대출은 비교시점인 2017년에 비해 2022년 현재 변동금리 대출주8,9) 비중이 증가한 것으로 나타났다. 대출 잔액 기준으로 2017년 말 66.8%를 차지했던 변동금리 대출은 작년 말(’22.12월) 76.4%로 9.6%p 늘었다. 신규대출 중 변동금리 대출 비중도 동기간 중 64.3%에서 75.3%로 11.0%p 증가하였다.

* 주8) 시장금리연동, 수신금리연동, 프라임레이트 연동 등 특정금리연동대출

* 주9) 예금취급기관 중 비은행기관 제외한 예금은행 가계대출 기준

[정책과제] 대출공급 규제 시 풍선효과 등 부작용...

양질의 일자리 창출로 가계소득 증대 유도해야

한경연은 현재 정책당국이 DSR(소득 대비 원리금 상환비율, Debt Service Ratio) 규제 강화주10) 등 자금공급 억제를 강화하고 있으나, 이는 근본적인 대출 수요를 줄이지 못한다는 점에서 실효성에 한계가 있다고 보았다.

* 주10) 특정 차주에만 한정적으로 적용되던 ’차주단위 DSR‘을 단계별로 확대하여 최종적으로 총 대출액 1억원을 초과하는 모든 차주에도 적용(금융위‧금감원, ‘21.4월 및 10월)

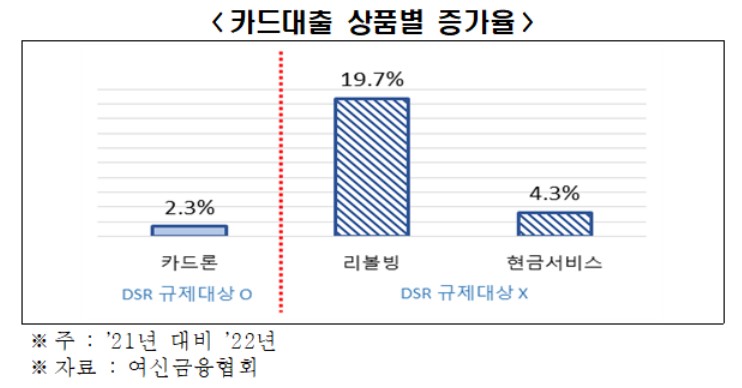

실제로 2022년 DSR 규제가 확대주11)되자, 규제에 포함되지 않는 다른 고금리 대출주12)이 크게 늘었다. 카드대출 상품 중 DSR 규제 대상인 카드론 증가율은 전년대비 2.3%에 그쳤지만, 규제권 밖에 있는 리볼빙과 현금서비스는 각각 19.7%, 4.3% 증가하였다.

* 주11) ‘22.1월부터 차주단위 DSR 산정시 카드론 포함 등

* 주12) 평균 수수료율 : 카드론 14.1% < 리볼빙 16.1% < 현금서비스 18.0%

(여신금융협회, 카드론‧리볼빙은 ’23.1월, 현금서비스는 ’22.12월 기준)

한경연 추광호 경제정책실장은 “최근 부동산 경기 둔화, 고금리로 인한 상환부담 가중으로 가계대출 증가세가 둔화되고는 있으나, 부채의 절대규모가 상당하고 높은 변동금리 비중 등 질적 수준도 취약하다”라면서, “가계부채는 언제든지 우리경제의 뇌관이 될 수 있는 상황”이라고 평가했다. 추 실장은 “자산시장 연착륙으로 대출수요를 안정적으로 관리하는 한편, 규제개혁, 세제개선 등 기업활력 제고를 통한 양질의 일자리 창출로 가계소득의 증진과 금융방어력 확충을 꾀할 필요가 있다”고 주장했다.

※ [첨부1] 전세보증금 추정 방법

※ [첨부2] OECD 국가별 GDP 대비 가계부채 및 가처분소득 대비 가계부채